Unglaublich: Brechen Lebensversicherungen zusammen? Alarm in deutschen Haushalten

Liebe Leser,

die Merkel-Regierung und die Europäische Zentralbank (EZB) haben die Ersparnisse in Deutschland mit den Minizinsen, die inzwischen teils zu Negativzinsen mutierten, um Zinsen in Höhe von mehr als 300 Milliarden Euro betrogen. Ein Umstand, der fast nirgends untersucht wird.

Nun könnte sich die Lage für Sie weiter zuspitzen. Wenn Sie zu den mehr als 80 Millionen Kunden von Lebensversicherungen gehören, sollten Sie diese Warnung ernst nehmen: Auch die Lebensversicherungen stehen vor einem Crash.

Über 25 % Crash-Quote

Der Bund der Versicherten hat über deren Vorstandssprecher Axel Kleinlein gemeldet, dass über ein Viertel aller – untersuchten – Lebensversicherer “ernste Probleme” habe. Die niedrigen Zinsen haben die Branche längst erreicht. Die Versicherer müssen Garantie-Zinsen zahlen, die sie lange nicht mehr erwirtschaften können.

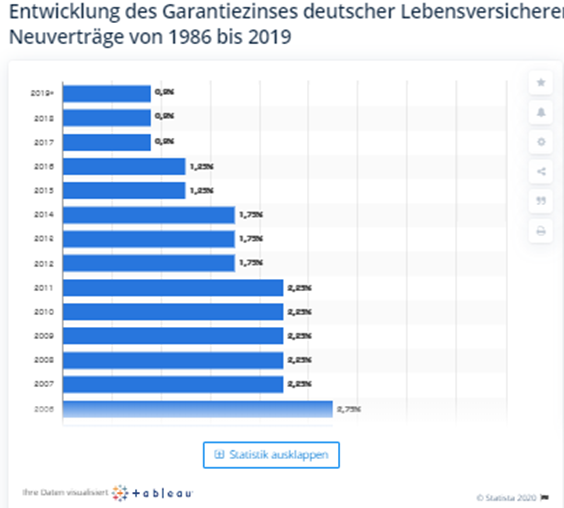

Frühere Verträge wurden teils mit Garantie-Zinsen von 2,75 % ausgestattet. Jeder dieser Verträge wiederum geht zu Lasten derjenigen, die später Kunde geworden sind – da die Versicherungen mit den Altverträgen viel Geld verlieren.

Unglaubliche Garantiezins-Entwicklung bei Lebensversicherern

Quelle: www.statista.de

Selbst die Garantiezinsen für Verträge aus dem Jahr 2015/2016 können die Versicherer kaum noch zahlen: Versicherungen haben prinzipiell keine besseren Anlagemöglichkeiten als wir alle. Im Gegenteil:

Die Versicherungen beschränken sich aus rechtlichen Gründen beispielsweise auf Anleihen mit einem bestimmten Mindest-Rating, das nicht unterschritten werden darf.

Die Situation ist brisant – für uns alle. Immerhin haben wir als Haushalte in Deutschland gut 100 Milliarden Euro in diesen Verträgen gebunkert. Wenn Versicherungen nicht mehr zurückzahlen können sollten (!), dann greift bei einzelnen Instituten die gemeinsame Sicherungsinstitution “Protector” in Mannheim.

Alle Versicherungsunternehmen zahlen dort ein, in Notlagen werden die Verträge einfach übernommen, Sie als Kunde werden dann bedient. Nur bricht das System recht schnell zusammen, wenn zu viele Lebensversicherungen nicht mehr zahlen können.

Vorsicht: Krise verschärft sich

Sie müssen also davon ausgehen, dass sich die Krise massiv verschärft – verschuldet durch die Merkel-Regierung wie auch durch die gesamte Euro-Politik.

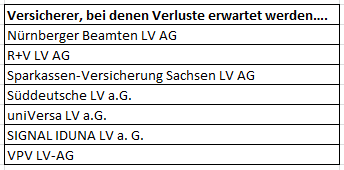

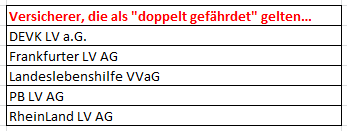

Welche Versicherungsunternehmen aktuell Verluste einfahren könnten, entnehmen Sie den folgenden Übersichten.

Versicherer mit einem Verlustjahr 2020

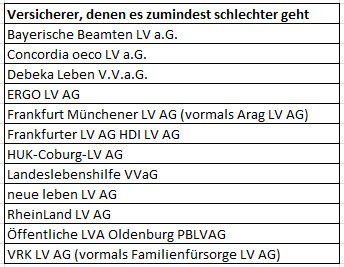

Versicherer, die zudem eine geringe Zahlungsfähigkeit aufweisen…

Diese Versicherungen schließlich sind dem Bericht des Bundes der Versicherten nach nicht nur 2020 gefährdet, sondern haben insgesamt eine “angespannte Finanzsituation”. Bei diesen Unternehmen sollten Sie besonders vorsichtig sein.

Die Risiken sind nicht einfach die Schätzungen einzelner Analysten, sondern basieren auf den Daten, die diese Versicherungsunternehmen selbst publizieren. Insofern ist die Versichererliste je nach der Ausprägung der finanziellen Schwierigkeiten tatsächlich eine “Schwarze Liste”.

Daraus ergeben sich für Sie aus meiner Sicht einige Konsequenzen:

1. Ohnehin sollen Sie nicht Neukunde bei Lebensversicherungen oder privaten Rentenversicherungsträger etc. werden. Die Situation ist für alle Unternehmen der Branchen ohnehin schlecht genug.

2. Wenn sie wie die meisten Menschen und Haushalte in Deutschland Kunde sind, prüfen Sie, wie stark Sie von den Versprechungen zur Überschusszahlung am Ende eines solchen Vertrags abhängen werden. Wenn Sie eine Immobilie finanziert haben und auf die Höhe der Abschlusszahlung gesetzt haben, dann sollten Sie mit Abschlägen kalkulieren. Unabhängig von der oben genannten Liste werden die meisten Institute Schwierigkeiten haben, mittelfristig die Versprechen auf eine hohe Überschusszahlung (die Ihnen beim Abschuss des Vertrages beispielhaft vorgerechnet worden ist) einzuhalten. Kalkulieren Sie für Ihr (Immobilien-)Darlehen also ein, dass Sie am Ende noch Geld zusätzlich abzahlen müssen.

3. Je nach Ihrer Risikoeinstellung und nach der Einstufung der Lebensversicherungs-Gesellschaft (siehe oben) sollten Sie die Versicherungsverträge entweder “ruhen lassen”, also nicht mehr weiter einzahlen oder die teurere Variante der Stornierung wählen. Studien zeigen, dass ohnehin die meisten Verträge mit Lebensversicherungen im Zeitablauf storniert werden.

4. Für Ihren Vermögensaufbau sollten Sie – auch nach Auszahlung der ggf. stornierten Verträge – statt anderer Verträge mit der Bank oder einer Versicherung selbst in Aktien oder in ETFs investieren.

ETF als langfristige Alternative: Kombination zwischen Raten und Sparverträgen

Dabei können Sie den eingenommenen/ausgezahlten Betrag in einem größeren Betrag investieren oder aber diese Zahlung mit folgenden Sparraten kombinieren. ETFs selbst sind börsengehandelte Fonds allgemein.

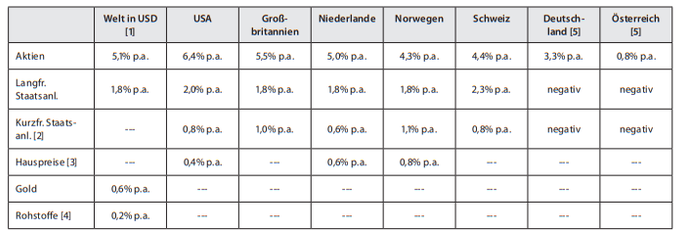

Speziell sind ETFs in der Regel Fonds, die a) auf Aktien und b) hier auf Indizes wie den Dax oder den Dow Jones aus den USA setzen. Diese ETFs bringen langfristigen Untersuchungen von Gerd Kommer nach (Dr. der Ökonomie, der genau über dieses Thema eine vielbeachtete Forschungsarbeit aufgelegt hat) etwa 6 % bis 8 % p.a. nach Berücksichtigung der Inflationsrate.

Die typischen Renditen nach einer wissenschaftlichen Langfrist-Untersuchung

Quelle: Gerd Kommer, Souverän investieren

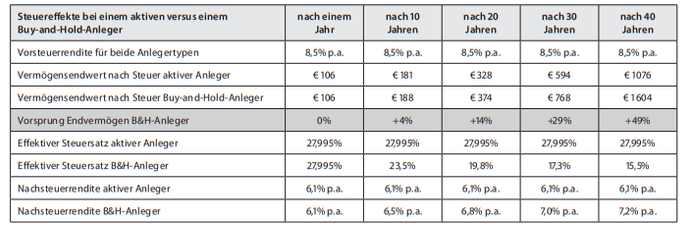

Auch “nach Steuern” sollten ETF-Investoren, die anlegen und dann nicht mehr – schnell – verkaufen (also “traden”) bessere Ergebnisse einfahren als vermeintliche Experten unter den Anlegern, die hin- und herschichten.

Nach Steuern besser: Buy and hold – viel Geduld mitbringen

Quelle: Gerd Kommer, Souverän investieren

Im Endergebnis also können Sie bei einer Buy-and-Hold-Strategie für den langfristigen Vermögensaufbau auch nach (!) Berücksichtigung der Inflationsrate mehr als 6 % Rendite schaffen – pro Jahr.

Wenn Lebensversicherungen und sonstige Rentenversicherungen nicht ohnehin Gefahr liefen, insgesamt zusammenzubrechen, dann lieferten sie dennoch aktuell nur vielleicht 2 % Rendite p.a. ab. Dies ist angesichts einer Inflationsrate von 2 % und mehr, mit der wir alle jetzt rechnen müssen, viel zu wenig.

Die Europäische Zentralbank (EZB) verfolgt das Ziel, eine Inflationsrate von bis zu 2 % p.a. zu erzeugen. Ein bisschen Inflation hilft dieser Vorstellung nach, da leicht steigende Preise die Wirtschaft beleben. Wer sich steigende Preise verspricht, produziert schneller und mehr, wer als Käufer steigende Preise erwartet muss, investiert oder konsumiert früher.

Nur helfen 2 % Rendite bei einer Inflationsrate von gut 2 % p.a. nicht. Nach Steuern werden aus einer LV-Rendite von aktuell noch 2 % (in guten Fällen) 1,5 % netto und weniger. Sie verlieren also Jahr für Jahr Geld.

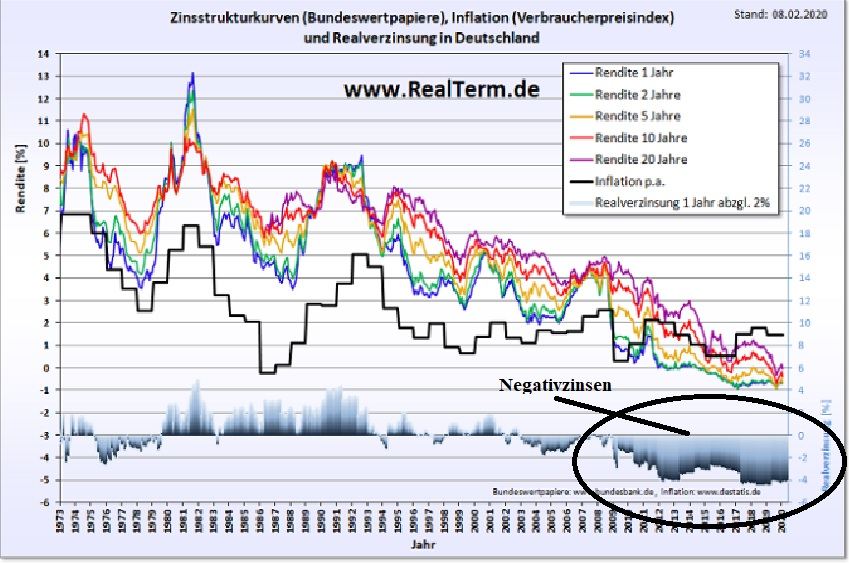

Wie niedrig die Zinsen für Lebensversicherungen und offizielle Staatsanleihen unter dem Strich sind, entnehmen Sie dem folgenden Schaubild.

Negative Realzinsen: Daher verlieren Sie Geld…

Quelle: www.realterm.de, eigene Bearbeitung

Deshalb bietet sich beispielsweise ein ETF auf den Dax an, der seine Erträge – Dividenden – fortlaufend ausschüttet. Diesen ETF können Sie auch mit einem Sparplan besparen und damit zum langfristigen Vermögensaufbau nutzen.

ETF für die Einmal- und Sparplan-Investition:

* Deka Dax UCITS ETF, WKN: ETFL06

* Gesamtkostenquote järlich 0,15 %

* Als Sparplan bei allen großen Brokern verfügbar.

Den möglichen und nahenden Crash der Lebensversicherungen werden Sie auf diese Weise gut überstehen.