Liebe Leser,

in den vergangenen Wochen haben wir uns an dieser Stelle vor allem darauf verständigt, bestimmte Dividendenperlen – große Unternehmen jeweils – vorzustellen. Doch auch im Segment der kleineren und mittleren Unternehmen eröffnen sich für Sie zahlreiche Chancen. Denn die Unternehmen sind derzeit in guter Verfassung und bieten teils neben den guten Dividenden auch ordentliche Kurschancen.

Deshalb ist der Sektor interessant für Sie – so jedenfalls die Erwartung.

Was für eine Bank….

Es fängt beim Buchstaben A im MDax schon bestens an: Die Aareal Bank mit der ISi: DE0005408116 ist ein echter Dividendenstar. Das Unternehmen bietet auf Basis der aktuell erwartbaren Dividende eine Ausschüttungsrendite in Höhe von 6,5 %. Wenn Sie bereits in die Bank investiert haben oder hatten, dann wissen Sie, dass die Dividende 2020 ausgefallen ist.

Das allerdings war eine Maßnahme, die vollkommen nachvollziehbar ist. Niemand wusste vor einem Jahr, wie hoch die Belastung durch die Corona-Krise würde. Die Aareal Bank als Immobilienfinanzierer musste das Geld sinnvollerweise regelrecht zusammen halten. Dennoch sieht es inzwischen gut aus.

Die Gewinne werden nach Meinung von Analysten um etwa 33 % wachsen. Das ist eine Steigerung, die sich aus den guten Konditionen am Immobilienmarkt erklärt. Der Immobilienmarkt wächst. Allein in Deutschland sind die Preise für Immobilien um über 5 % geklettert, teils um mehr als 8 % (alleine im Jahr 2020). Das bedeutet für einen Finanzierer, dass der Bedarf an Darlehen wächst.

Solange die Rückzahlungsquote stimmen, läuft das Geschäft damit bestens. Insofern aktuell keine anderen Stimmen wahrnehmbar sind, müssen Sie sich hier nach Lage der Dinge keine Sorgen machen.

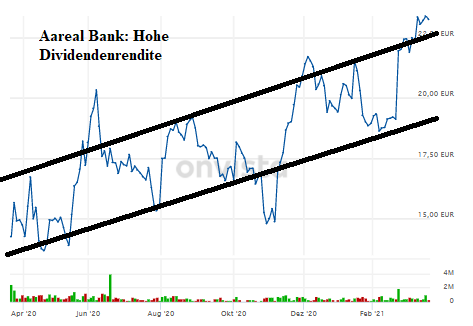

Stark: Aareal Bank, DE0005408116

Quelle: www.onvista.de, eigene Bearbeitung

Wirtschaftlich erfreulich

Das Unternehmen arbeitet auch wirtschaftlich insgesamt erfreulich. Die Ergebnisse pro Aktie werden aktuell bei etwa 1,33 Euro liegen. Durch die besondere Situation im vergangenen Jahr wurden – bilanziell – sogar Verluste erzielt. Dies ist für Sie aktuell in den kommenden Jahren so nicht mehr zu befürchten.

Wenn der Kurs steigt, wird die Dividendenrendite, die Sie als Neuinvestor erhalten, automatisch sinken. Deshalb wird die Rendite in den kommenden Tagen vielleicht auf 5 % bzw. 5,5 % sinken – je nachdem, wann und zu welchem Kurs Sie investieren.

Gute Nachrichten gibt es auch bezüglich der Kurs-Gewinn-Betrachtung. Das Unternehmen ist derzeit wieder für ein KGV in Höhe von 17 zu haben. Dieses KGV wiederum ist zwar nicht niedrig, aber auch noch lange nicht zu hoch.

Da der Gewinn im kommenden Jahr wieder klettern wird, dürfte die Aktie dann ein KGV von 12 aufweisen. Auch dies ist noch vergleichsweise niedrig.

Technische Analysten sind zudem jetzt gleichfalls der Meinung, die Aktie weise ein deutliches Potenzial nach oben auf. Konkret sind alle technischen Indikatoren, die auch für Fonds eine Rolle spielen, im positiven Bereich.

Der GD200 verläuft in Höhe von 18,66. Das reicht, um ein Polster von mehr als 20 % auf einen Trendwechsel zu diagnostizieren. Der GD100, Stellvertreter für die Analyse eines mittelfristigen Trends, verläuft in Höhe von 19,89 Euro. Auch danach hat die Aktie also weiterhin einen positiven Trend erreicht.

Auch der GD38, der den kurzfristigen Trend abbildet, zeigt Chancen. Wenn ein Kurs wie aktuell um mindestens 3 % über dem GD38 (gleitender Durchschnittskurs der zurückliegenden 38 Tage) verläuft, dann wird hier formal ein Aufwärtstrend unterstellt.

Aber auch Indikatoren wie die relative Stärke nach Levy (RSL über einen kurzen und einen langen Zeittraum sind derzeit Signale dafür, dass der Kurs positiv verläuft. Schließlich zeigt auch das Momentum in verschiedenen zeitlichen Dimensionen an, dass die Notierungen im grünen Bereich verlaufen. In dem Sinne ist für die Aktie neben den steigenden Dividenden auc eine weitere Kurschance möglich.

MDax: Weitere Chancen

Wenn Sie sich im MDax positionieren wollen, können Sie auch noch weitere Chancen ergreifen. Eine sehr hohe Dividendenrendite weist fast schon traditionell der allerdings etwas riskantere Wert von Freenet auf. Die Aktie hat die ISIN DE000A0Z2ZZ5. Der Wert hat eine Dividendenrendite von mehr als 8 % im Gepäck.

Im Gegenzug dafür müssen Sie allerdings willens sein, einige mögliche Kursschwankungen in Kauf zu nehmen. Der Titel hat in diesem Jahr dennoch insgesamt schon etwa 20 % gewonnen. Die Chance auf einen langfristigen Kursanstieg ist ohnehin gut, denn Freenet darf a) von Umsatzsteigerungen ausgehen und b) auch darauf hoffen, dass sich das günstige Kurs-Buchwert-Verhältnis (KBV) bezahlt macht.

Das KBV von Freenet hat sich auf 1,9 eingestellt. Das ist im Rahmen sonstiger Bewertungen ein günstiger Wert.

Starke Dividenden dürfen Sie auch von Telefonica Deutschland erwarten. Das Unternehmen bietet eine Dividendenrendite von mutmaßlich etwa 7 %. Die ISIN lautet: DE000A1J5RX9. Damit können Sie eine Investition in einen Titel tätigen, der ein Kurs-Buchwert-Verhältnis (KBV) von nur 1,1 aufweist. Die Aktie ist in dieser Hinsicht sogar vergleichsweise günstig.

Allerdings sind die Gewinne (noch) recht niedrig. Das Unternehmen oder dessen Aktie wird mit einem KGV (Kurs-Gewinn-Verhältnis) in Höhe von mehr als 70 gehandelt. Wenn Sie in einen solchen Titel investieren, sollten Sie im Idealfall mit entsprechenden Stop-Loss-Limits arbeiten.

Schließlich können Sie auch noch in den Immobilien-Sektor investieren. Hier empfiehlt sich etwa die Aktie der Hamborner Reit. Das Papier bietet derzeit eine Dividendenrendite in Höhe von deutlich mehr als 5 %. Dabei ist das Papier mit einem Kurs-Gewinn-Verhältnis (KGV) in Höhe von 21 bis 22 deutlich günstiger bewertet als die Aktie der Deutschen Telefonica.

Die Hamborner Reit allerdings weist wiederum ein KBV von 1,4 aus. Das ist ein höherer Wert, als noch vor einigen Wochen, weil die Aktie klammheimlich etwas nach oben kletterte. Der Titel wird typischerweise kaum wahrgenommen. Dennoch: Die Dividende sowie die Gewinnentwicklung überzeugen. Die Aktie ist vor dem Hintergrund der niedrigen Zinsen und der Dauerhaftigkeit dieser niedrigen Zinsen wiederum insgesamt recht günstig bewertet.

Für alle Aktien gilt, dass Sie die Dividende nicht zum alleinigen Maßstab für Investitionen erheben sollten. Wenn die Corona-Pandemie sich deutlich verschlechtern würde, wenn die Wirtschaft einem neuerlichen richtigen Lockdown (weltweit) ausgesetzt wäre, dann kann die Stimmung drehen. Die Unternehmen sind nicht gezwungen, das Geld auszuschütten, sondern würden dann ggf. auf Cash-Bestände setzen. Derzeit ist das Risiko für ein solches Szenario jedoch vergleichsweise gering, da die asiatischen Länder und sogar die USA schon ein deutliches Wirtschaftswachstum vermelden.