Liebe Leser,

es geht voran – die Corona-Pandemie scheint in diesen Tagen zumindest nicht mehr so viel Angst zu verbreiten wie noch vor Wochen oder Monaten. In Österreich wird nun darüber diskutiert, ob die Impfpflicht noch zeit- und sachgemäß ist – nur wenige Tage, nachdem diese nun in Kraft getreten ist. Österreich war das einzige EU-Land, in dem die allgemeine Impfpflicht bereits erlassen worden ist. Deutschland wäre das zweite und vielleicht auch letzte Land, in dem dies passiert. Gesetzt den Fall, dass die Impfpflicht doch nicht eingeführt wird – wie sieht es für Sie als Investorin oder Investor für Impfstoff-Hersteller aus?

Die Rallye läuft

Es sieht nicht so aus, als hätten Medien oder Politik oder auch nur die Finanzmärkte begriffen, was hier vor sich geht. Die Verimpfung von Impfstoffen wird sich auch nach einem möglichen Ende der Impfpflicht nicht von dannen machen. Es gibt offenbar rund 75 % bis 80 % der Bevölkerung, die sich gegen Corona haben impfen lassen.

Wenn die Omikron-Impfstoffe kommen, dann sollte ein Großteil dieser Menschen sich auch damit impfen lassen. Weitere Mutationen würden eine nochmal erneuerte Impfrunde mit sich bringen. Das zeigen auch die jährlichen Grippeimpfungen. Daher stellt sich uns in der Tat derzeit ein ganz anderes Bild dar.

Die Impfstoffhersteller haben entweder beste Aussichten – wie Valneva, das einen Tot-Impfstoff bereitstellen wird – oder verdienen bereits sehr viel Geld. Nichts spricht dafür, dass diese Situation sich 2022 oder auch 2023 dann ändern wird, da das Virus mit seinen Mutationen nicht einfach verschwindet.

Wenn die Menschen an die Wirksamkeit des Impfstoffs glauben und sich freiwillig impfen lassen können, dann werden die Geschäfte auch weiterhin laufen. Sehen Sie sich bitte den Status Quo an, auf dem die Aktien der Hersteller mutmaßlich viel zu gering bewertet sind.

Unfassbare Umsätze

Als erstes Unternehmen sticht bei uns in Deutschland stets BioNTech hervor. Die Umsätze für 2021 werden auf 17,4 Milliarden Euro taxiert, so die Prognosen für den Geschäftsbericht. Im laufenden Jahr erwarten die Analysten im Konsens noch immer 15,9 Milliarden Euro. Selbst die Schätzung für 2023 sieht noch einen erheblichen Milliarden-Umsatz vor, ohne dass die neuen Impfstoffe bereits auf den Markt gekommen wären.

9,9 Milliarden Euro Umsatz sind derzeit für das kommende Jahr im Mittel geschätzt worden. Es dürften mehr werden, wenn weiterhin weite Teile der Menschheit auf Impfstoffe warten und es noch keinen Anlass gibt, anzunehmen, das Virus könnte einfach so verschwinden.

Sie können davon ausgehen, dass die Umsätze für Unternehmen wie BioNTech auch künftig enorm bleiben.

Selbstverständlich sind aktuell auch die Margen interessant. Diese Firmen verdienen mehr als 50 % an den Umsätzen. Das wiederum bedeutet unverändert, dass die Aktien wirtschaftlich betrachtet hoch interessant sind.

Lassen Sie mich bitte das Beispiel von BioNTech fortführen. Die Marktkapitalisierung, also der Börsenwert pro Aktie mal der Anzahl der handelbaren Aktien liegt bei etwa 35 Milliarden Euro. Die Kennzahl ist interessant, denn allein die Umsätze für 2021 und 2022 reichen schon fast genau an die aktuelle Bewertung an den Aktienbörsen heran.

Wenn Sie wie oben beschrieben zusätzlich noch 9,9 Milliarden Euro Umsatz für das Jahr 2023 dazu buchen, dann steht unter dem Strich ein Gesamtumsatz in Höhe von etwa 42 Milliarden Euro für die Jahre 2021 bis 2023. Die Gewinnmarge liegt bei gut 50 %. Das gesamte Unternehmen ist aktuell am Markt also weniger wert als der Umsatz der Jahre von 2021 bis 2023, obschon der Gewinn für 2021 bis 2023 bei gut 20 Milliarden Euro liegen dürfte.

Bei der genannten Gewinnmarge von mehr als 50 % wird der Umsatz von 2021 bis 2023 (42 Milliarden Euro) eher zu noch höheren Gewinnen führen. Das bedeutet: Sie zahlen an den Börsen bei diesem Unternehmen derzeit weniger als das Doppelte dessen, was die Gewinne allein 2021 bis 2023 ausmachen.

Sehr günstige Unternehmen – oder?

Wenn BioNTech dann allerdings verschwinden würde, müssten Sie eine andere Rechnung aufmachen. Dann würde diese sehr seltsam niedrige Bewertung nicht mehr mit normalen Maßstäben zu messen sein. Dem ist allerdings nicht so. BioNTech investiert seine Gewinne bzw. seine Umsätze auch in die Weiterentwicklung der mRNA-Technologie für die Therapie von Krebs-Erkrankungen bzw. in entsprechende Impfstoffe.

Es ist demnach nicht unwahrscheinlich, dass aus den Investitionen dieser Jahre sogar langfristig höhere Erlöse und auch Erträge wachsen.

Ein weiteres Fazit lautet daher: Es sieht so aus, als würde BioNTech profitabel arbeiten, auch künftig hohe Umsätze einfahren und dementsprechend mit dem Kurs-Gewinn-Verhältnis (KAGV) von gut 4 aktuell sehr günstig bewertet sein.

Daher lohnt sich auch ein Blick auf den Gesamtmarkt der mRNA-Anbieter – dies ist neben BioNTech derzeit vor allem Moderna. CureVac aus Tübingen ist momentan noch nicht so weit.

Die Umsätze für das Jahr 2021 stellen sich für die mRNA-Anbieter sehr attraktiv dar.

- Die mRNA-Anbieter von BioNTech und Pfizer (die Koooperation wurde bis dato in der oben genannten Berechnung nicht berücksichtigt) haben 2021 zusammen etwa 36,8 Milliarden Dollar Umsätze erwirtschaftet.

- Konservative Schätzungen gehen für das laufende Jahr von Umsätzen in Höhe von 32 Milliarden Dollar auf diesem Markt aus.

- Die Anbieter von Moderna haben einen Umsatz von 15 bis 18 Milliarden Dollar (2021) erwirtschaftet. Der Umsatz soll für das Jahr 2022 sogar noch etwas höher liegen und wird demnach bei ungefähr 18,5 Milliarden Dollar erwartet. Moderna also ist gleichfalls – bei einer hohen Ertragsquote von mehr als 50 % – sehr stark aufgestellt. Die Geschäfte laufen bestens.

- Im Vergleich dazu ist AstraZeneca deutlich schlechter am Markt. Das britisch-schwedische Unternehmen verkauft seinen Impfstoff zum einen zu deutlich geringeren Tarifen (persönliche Schätzung: ca. ein Drittel) und zudem zum Selbstkostenpreis. Kritiker und Analysten sehen darin vor allem den Versuch, die Märkte insgesamt zu erobern. Dies ist eine teure, aber effektive Werbekampagne. Der Umsatz soll für AstraZeneca demnach bei 3,8 Milliarden Dollar im Jahr 2021 liegen und bei 4,3 Milliarden Dollar für das Jahr 2022.

- Einen ähnlichen Fall bildet Johnson & Johnson. Auch die US-Amerikaner dürften den Impfstoff-Part in dieser Krise vor allem als Marketing-Maßnahme sehen, so jedenfalls lässt es die Preispolitik erwarten. Der Umsatz im abgelaufenen Jahr beläuft sich auf 2,4 Milliarden Dollar – nur bezogen auf die Impfstoffe -, und wird 2022 demnach bei etwa 3,5 Milliarden Dollar erwartet.

- Valneva bietet einen Tot-Impfstoff an und gilt damit als der große Hoffnungsträger für die sogenannten Impfskeptiker. Der Impfstoff ist in der EU noch nicht zugelassen, es fehlen noch einige Daten für die EMA, die EU-Arzneimittelzulassungsbehörde. Allerdings hat Valneva zugesichert, die Daten würden nachgeliefert. Valneva erwartet wohl bis Ende März die Zulassung des hauseigenen Impfstoffs. Die Umsätze werden dann 2022 auf etwa 400 bis 550 Millionen Dollar geschätzt.

- Novavax ist mit seinem Impfstoff nun bereits am Markt. Das Unternehmen scheint damit aber erheblich höhere Umsätze machen zu können als Valneva. Die Schätzungen belaufen sich auf 4,6 Milliarden Dollar.

Sie sehen an den Zahlen, dass insgesamt durchaus 55 bis 60 Milliarden Dollar Umsatz allein im Jahr 2022 im Markt zu erwarten sind. Mehr als drei Dutzend Impfstoffe harren zudem der Zulassung. Der Markt ist gigantisch.

Wer gewinnt?

Das wird sich nach Einschätzung der Epidemiologie insgesamt offenbar kaum ändern, da das Virus nicht einfach verschwinden wird. Dies hatte ich oben vorgerechnet.

Im Grunde bleibt damit für Investoren nur eine Frage: wer gewinnt das Rennen?

Nichts genaues weiß man nicht, lautet eine der bekannten Weisheiten – hier allerdings gibt es durchaus Anhaltspunkte. Die Umsätze bei den mRNA-Unternehmen sind groß genug, die Gewinnspannen sind bekannt.

Noch einmal zum Vergleich die Zahlen:

BioNTech alleine dürfte gut 17 Milliarden Euro 2021 umgesetzt haben und annähernd 16 Milliarden Euro im Jahr 2023. Dabei laufen für 2021 nach allen Schätzungen derzeit gut 9 Milliarden Euro Gewinn auf. Das entspricht einer Ertragsquote von über 50 %. Bestätigt sich die Quote erwartungsgemäß 2022, dann hat das Unternehmen weitere 8 Milliarden Euro Gewinne vor der Brust. Das Kurs-Gewinn-Verhältnis (KGV) beläuft sich demnach dann auf 4,5.

Moderna hat eine Marktkapitalisierung von annähernd 65 Milliarden Dollar. Der Umsatz 2021 belief sich auf 17,9 Milliarden Dollar, so die aktuelle Schätzung. Der Gewinn beträgt dabei 11,5 Milliarden Dollar, womit auch hier ein hoher Ertragsanteil vorliegt. Die Aktie weist den derzeitigen Schätzungen nach ein Kurs-Gewinn-Verhältnis (KGV) von weniger als 6 auf.

Mit anderen Worten: Beide Unternehmen sind an den Börsen vergleichsweise günstig, wenngleich ein Insider bei Moderna Aktien verkauft haben soll. Wenn Sie dieses Risiko ausblenden, bleibt ein anderes:

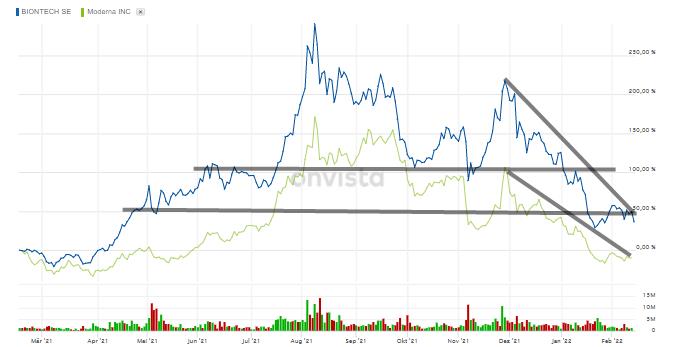

Nach den üblichen Kriterien der Trendanalyse sind beide Unternehmen, BioNTech und Moderna, klar im charttechnischen und im technischen Abwärtstrend. Es fehlen mehr als 20 %, um jeweils den GD200, also die 200-Tage-Linie, zurück zu erobern. Unter diesem Gesichtspunkt sind die Aktien beider Unternehmen auf der einen Seite günstig bewertet.

Auf der anderen Seite hat der Markt den Daumen gesenkt, womit gerade nach dem schwachen Montagshandel kaum Hoffnung auf Besserung in Sicht wäre. Hier aber schließt sich der Kreis.

Beide Unternehmen sind unter anderem auch wegen der Annahmen zur Fortsetzung der Corona-Pandemie so schwach geworden. Es sieht dennoch danach aus, als würde die Pandemie uns alle noch über einen längeren Zeitraum begleiten. Dass wie bei der Grippeschutz-Impfung noch zahlreiche Impfstoffdosen benötigt werden, scheint die Aktienmärkte in diesen meinungsfreudigen Tagen nicht zu stören. Turnaround-Investoren sehen hier zwei klassische Anwendungsfälle für eine massive Kursrückkehr nach oben. Es wird spannend.

BioNTech und Moderna: Comeback möglich

Quelle: Onvista.de, eigene Bearbeitung