Liebe Leser,

wenn ein recht bekannter Hedgefonds-Manager von einer drohenden oder möglichen Hyper-Inflation spricht, dann sollten wir dies genau prüfen. Sollte der Fachmann Recht behalten, dann werden Geldvermögen geradezu pulverisiert und Sachvermögen zumindest in Teilen in ungeahnte Höhen steigen. Als Rohstoff-Investor können Sie davon doppelt profitieren.

So steht zu erwarten, dass die Rohstoffpreise in einer solchen Situation zumindest teilweise auch massiv steigen werden. Zudem schützen Sie sich damit auch gegen die Auswirkungen – die übermäßig starke Enteignung – für Ihr Vermögen. Deshalb schlage ich vor, dass wir uns die Aussagen gemeinsam ansehen.

Dann können Sie sich entscheiden.

Michael Burry prognostiziert Probleme

Der Hedgefonds-Manager heißt Michael Burry und leitet seinen eigenen Scion Capital LLC Hedge Fund. Der Fondsmanager ist aus dem Film „The Big Short“ bekannt. Dort hatte er die Immobilienblase 2007 vorhergesagt. Immerhin scheint er von überbewerteten Märkten etwas zu verstehen.

Er prognostiziert nun, so der US-Blog zerohedge.com, dass die Hyperinflation komme. Dort wird ein Tweet von Bur zitiert:

„Die Leute sagen, ich habe das letzte Mal nicht gewarnt. Ich habe es getan, aber niemand hat zugehört. Also warne ich diesmal. Und trotzdem hört niemand zu. Aber ich werde Beweise haben, die ich heranziehe.“

Die Bank of America habe, so heißt es, darauf verwiesen, dass schon bald die Umlaufgeschwindigkeit des Geldes ansteigen wird. Es gibt monetäre und fiskalische Anreize, nach dem Lockdown das Geld schnell auszugeben, dass Menschen heute sparen.

Monetäre Anreize bestehen darin, dass die Geldmenge extrem gestiegen ist. Fiskalische Anreize wiederum umfassen den Umstand, dass die Finanzierung für die Staaten demnächst zu höheren Steuern führen wird. Beides zusammen lässt Menschen, die aktuell noch sparen, ihr Geld ausgeben.

Dies erinnert den Autor hier daran, dass es nach dem ersten Weltkrieg in Deutschland ähnlich gewesen ist. Nach dem Ende des Krieges habe sich sozusagen die Menge der aufgestauten Ersparnisse entladen. Das Vertrauen in die Währung und in Behörden sei verspielt worden.

Genau dies wiederum waren die Zutaten für das, was wir heute noch als Hyperinflation in den Schulen lernen.

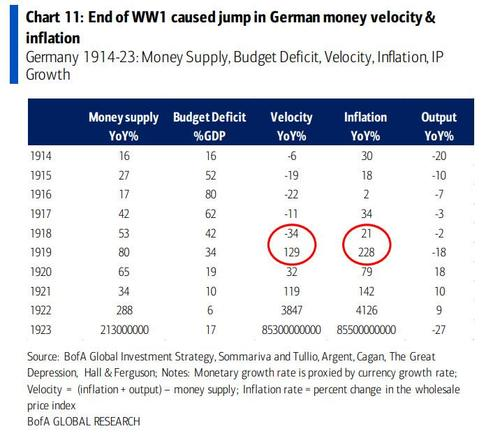

Geldentwicklung, Haushaltsdefizit, Inflation und Produktion (Output) in Deutschland seit 1914

Quelle hier: https://www.zerohedge.com/markets/michael-burry-warns-weimar-hyperinflation-coming

Sie sehen in der linken Spalte etwa die Steigerung des Geldangebots als eine der zentralen Ursachen. Das Geldangebot stieg bis 1919 durch bloße Gelddruckerei und wurde in der Not 1922 wieder massiv angestoßen. Die Inflation fing an, zu galoppieren.

Warum sollte es diesmal ebenso kommen?

Beweise dieser Art sind oft nicht hinreichend, weil Gegenbeispiele für Situationen fehlen, in denen es anders kam. Zudem gibt es nicht hinreichend viele Fälle, um diesen Ausgang als statistisch sicher zu identifizieren. Dennoch ist Burry der Meinung, dass die Welt auf ähnliche Probleme zusteuert.

Die US-Regierung lade mit der MMT-Politik (bei der sie quasi das Geldangebot festlegt) zur Inflation ein. „Lebhafte Verschuldung / BIP, M2 steigt (also die Geldmenge), während Einzelhandelsumsätze“ sich nicht entsprechend entwickeln.

„Das Leben der Inflation in ihrer Reifephase“ sei aber ein Paradoxon gewesen, da es Vielen gut ging.

„Die Preise in Deutschland waren stabil und sowohl das Geschäft als auch der Aktienmarkt boomten. Der Wechselkurs der Mark gegenüber dem Dollar und anderen Währungen stieg tatsächlich eine Zeit lang, und die Mark war für einen Moment die stärkste Währung der Welt” – am Vorabend der Inflation .

“Seite an Seite mit dem Reichtum befanden sich die Taschen der Armut. Eine größere Anzahl von Menschen blieb außerhalb des einfach zugänglichen Geldes und schaute hinein, konnte aber nicht eintreten. Die Kriminalitätsrate stieg an.”

Es sei zu einer fortschreitenden Demoralisierung gekommen, unter anderem wegen der enormen Müdigkeit angesichts der Ausweglosigkeit. Zudem ließ sich beobachten, dass andere so „auffällig reich wurden“. Denn annähernd jede Art von Geschäft ließ sich zu Geld machen. Die Insolvenzen nahmen ab und die Spekulation sei zu eine der größten Aktivitäten geworden.

„Das Umsatzvolumen mit Wertpapieren an der Berliner Börse wurde so hoch, dass die Finanzindustrie nicht mit der Bürokratie Schritt halten konnte … und die Börse musste mehrere Tage in der Woche schließen, um den Rückstand abzubauen.

Dazu ein Bild über die Entwicklung der Aktienmärkte zu jener Zeit

Quelle Goldseiten.de, u.a. bearbeitet durch Dr. Bergold

Nun reicht ein Blick auf die Aktienmärkte, um festzustellen, dass die Entwicklung noch nicht so weit ist. Die Kurse explodieren noch nicht, auch wenn Dax oder Dow Jones in den vergangenen Wochen einige Allzeithochs geschafft haben.

Noch sind auch die Preise anderer Güter bei weitem nicht so hoch, dass wir eine ernsthafte Inflationierung wahrnehmen würden. Allein Immobilien sind vielleicht etwas teurer geworden, wie Preissteigerungsraten von 7 %, 8 % oder 9 % p.a. für einzelne Einheiten zuletzt gezeigt haben.

Dennoch steigt das Unwohlsein. Es läuft Vieles unnormal. Die Inflation steigt nicht, obwohl die Geldmenge extrem steigt. Unternehmen dürfen einfach ihre Geschäfte nicht öffnen, womit sich auch die Preisentwicklung derzeit noch relativ stark zurückhält.

Zudem aber fehlt es auch noch an den Insolvenzen, die uns seit einiger Zeit prognostiziert werden. Auf der anderen Seite erinnert die Situation Sie vielleicht auch an den Ausgangspunkt, der oben beschrieben ist.

Die Menschen wiegen sich in Sicherheit, auch wenn es deutliche Anzeichen für eine wachsende Gefahr zur Inflationierung gibt. Die Sparquoten sind aktuell zu hoch, es wird also von den neuen Geldmengen noch zu wenig Geld ausgegeben.

Lockerung könnte zum Ausbruch führen

Wenn aber die ersten durchgreifenden Lockerungen einsetzen, dann kann dieser Bann gebrochen sein. Reduziert sich die Sparquote wegen der neuen Einkaufsmöglichkeiten und wegen der generell besseren Stimmung plötzlich erheblich, werden die Preise aller Voraussicht nach deutlich steigen.

Wie schnell, wird sich zeigen. Dies kann niemand vorausberechnen. Spätestens dann aber sollten Sie in Rohstoffen investiert sein, oder ganz konkret: In Gold. Gold bleibt der Rohstoff / das Edelmetall, das langfristig ausgesprochen wertstabil ist.

Sie sollten Gold (oder auch Silber) stets in Form von Münzen oder Barren kaufen, die keine Sonderprägungen aufweisen. Sondermünzen etc. sind Sammlerstücke, die in einer Krisenphase möglicherweise (!) nicht mehr so viel bringen wie in normalen Sammlerzeiten.

Wenn Sie aktuell noch nicht genügend Geld in Gold investieren möchten, schließen Sie eine Sparplan ab. So bietet etwa das Handelshaus Degussa Sparpläne an. Die Adresse: Degussa-goldhandel.de. Auch solche Sparpläne sind ein Instrument gegen die Inflation.

Mit freundlichen Grüßen