Liebe Leser,

die Aufregung um die neuen Entdeckungen zum Corona-Virus-Impfstoff wie um die Wahl in den USA beginnt sich zu legen. Ein Impfstoff, der tatsächlich zugelassen würde, wird mit hoher Sicherheit für eine Belebung der Konjunktur sorgen. Aktuell ist die Konjunktur nicht nur im laufenden Jahr „mau“, sondern Sie müssen davon ausgehen, dass die Stimmung auch im kommenden Jahr nicht viel besser würde.

Rohstoffe profitieren

Wenn aber die Konjunktur wie zu erwarten gerade durch die Corona-Lösung besser werden kann, wird es beispielsweise für den Ölpreis interessant.

Ölpreis der Sorte Brent: Es geht „langsam“ aufwärts

Quelle: www.onvista.de, eigene Bearbeitung

Der Ölpreis ist bei weitem noch nicht „gesund“. Das Niveau, ab dem die Ölunternehmen profitabel arbeiten, lag jedenfalls vor 2 Jahren bei etwa 65 bis 70 Dollar / Barrel. Allerdings sind die Notierungen immerhin aus charttechnischer Sicht zumindest auf dem Weg, sich in Richtung von 50 und dann vielleicht noch 60 Dollar zu entwickeln.

Die Schwierigkeit bei der Bestimmung des künftigen Niveaus hängt an vielen Faktoren. Zwei sind besonders bedeutend:

- Die tatsächliche Entwicklung der Wirtschaft kann in dieser Situation niemand beurteilen. Denn wenn die Impfstoffe, die aktuell als Hoffnungsträger gelten, nicht wirken würden, wäre die Hochrechnung dieser Tage müssig.

- Niemand weiß, wie sich die Politik im Nahen und Mittleren Osten entwickelt. Der Iran ist offenbar der Meinung – dies kann allerdings auch reiner Opportunismus sein -, dass die Politik unter Biden günstiger würde, als sie dies unter Trump gewesen ist. Immerhin hat Trump aber offenbar noch direkt nach der Wahl persönlich darüber nachgedacht, den Iran anzugreifen. Dieser Gedanke wäre für Biden aktuell wohl abwegig. Deshalb ist die Hoffnung nicht ganz unberechtigt.

Auf den Ölpreis allerdings sollten Sie also nur mit Bedacht setzen. Niemand weiß, wie hoch und wie schnell die Notierungen hier klettern werden. Nach unten aber ist der Preis zumindest recht gut geschützt.

Falls Sie daran glauben, dass der Ölpreis noch deutlich (!) steigt, dann bietet sich allerdings vorwiegend ein Unternehmen an, mit dem Sie davon profitieren können.

Öl-Unternehmen: Deutlich unterbewertet….

Die Öl-Unternehmen insgesamt sind deutlich unterbewertet. Dies äußert sich darin, dass die Aktien noch so bewertet werden, als sei der Ölpreis im Keller. Dies ändert sich derzeit.

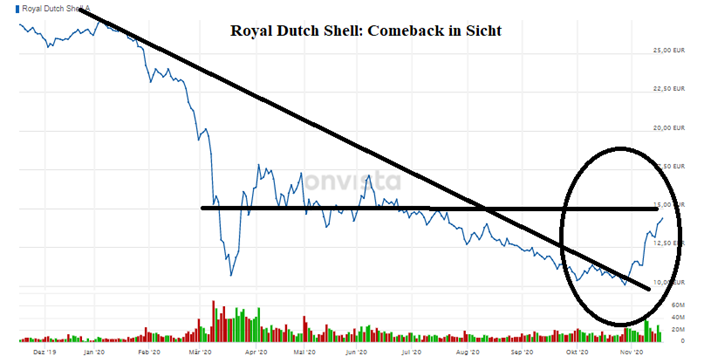

Ein gutes Beispiel für den Wechsel ist die Aktie von Royal Dutch Shell A, ISIN: GB00B03MLX29. Diese Aktie ist über den Zeitraum der vergangenen vier Wochen bereits um mehr als 29,5 % nach oben geklettert. Dabei ist der Titel immerhin in drei Monaten inklusive dort noch vorhandener Rückschläge um etwa 16,5 % nach oben gestiegen. Unter dem Strich also bewegt sich der Wert langsam in Richtung Aufwärtstrend.

Das Ergebnis über die Zeit von einem Jahr ist durch den Einbruch mit dem Beginn der Lockdowns derzeit bei -47 % auf den ersten Blick tiefrot. Die Verluste jedoch gingen teils noch etwas höher – und zumindest der Boden ist gefunden.

Royal Dutch Shell, ISIN: GB00B03MLX29

Quelle: www.onvista.de, eigene Bearbeitung

Der Wert hat im Chart bereits das kurzfristige Comeback nach oben begonnen. Die Notierungen sind noch nicht so stark gestiegen, dass das Bild außergewöhnlich stark wäre. Nur: Jetzt kann es zunächst in Richtung von 17,50 Euro gehen. Darüber warten dann 20 Euro als weitere Kursmarke.

Royal Dutch Shell: Handel nimmt zu

Sehen Sie sich den Chart zudem genau an. Der Handel mit der Aktie war im März des laufenden Jahres dramatisch nach oben geschnellt. Die Investoren haben, wer will es ihnen verdenken, schnell verkauft. Die relative Ruhe wurde im Mai noch einmal unterbrochen. Dies war der Zeitpunkt, als die OPEC (Organisation erdölexportierender Länder) endlich begann, der Realität ins Auge zu sehen und Förderkürzungen durchzusetze.

Zudem kamen Lockerungen der einzelnen Länder zumindest im Westen der Welt hinzu. Das Interesse an Royal Dutch Shell jedoch ließ recht schnell wieder nach. Nun ist das Unternehmen allerdings wieder deutlich stärker gehandelt worden.

Die Kaufaufträge haben in den vergangenen Tagen annähernd das Niveau aus dem Mai und aus dem März erreicht – jetzt allerdings sind die Käufer der Aktie den Verkäufern nachhaltig überlegen. Dennoch ist die Aktie formal charttechnisch betrachtet noch im Abwärtstrend. Dies sollten wir, die wir uns für Rohstoffe interessieren, nicht übersehen.

Langfristanalyse zeigt: Nicht zu optimistisch sein – aber auch nicht zu ängstlich

Quelle: www.boerse.de

Sie sehen oben zudem das sogenannte Renditedreieck. Dies zeigt für verschiedene Kombinationen von Ein- und Ausstiegsdaten die daraus resultierende Rendite. Das Dreieck zeigt also an, wie gut die Renditechancen für verschiedene Zeitpunkt und Zeiträume war.

Sie sehen etwa, das ein Einstieg im Jahr 2007 (auf der vertikalen Achse unten) fast mit jeder Kombination an Ausstiegsjahren zu einer negativen Rendite geführt hätte. Wer 2007 kaufte und 2019 verkaufte, konnte immerhin den Verlust auf -0,7 % jährlich reduzieren.

Auf der anderen Seite zeigt das Renditedreieck jedoch auch, dass die Aktie von Royal Dutch Shell in der Regel stärker wird, wenn Sie den Wert längerfristig halten. Die Zeilen (also der „Verkaufszeitpunkt“) wird im Mittel immer grüner, je tiefer sie ist – wenn Sie also 2019 verkaufen oder in den Jahren zuvor.

In den vergangenen Jahren hat der Ölpreis insgesamt eine gute Figur abgegeben, sodass sich die Investition lohnte. In den Jahren von 2000 bis 2004 hat es sich in der Regel überhaupt nicht gelohnt, zu investieren.

Warum? Die Ölpreise waren aus lauter Optimismus sehr stark gestiegen. Der Zusammenbruch der New Economy 2000 und der Irak-Krieg im Jahr 2003 (die zweite Auflage des US-Einmarsches im Irak) haben dafür gesorgt, dass die Erwartungen an die Wirtschaft und an den Ölpreis zusammenbrachen.

Aktuell jedoch haben wir zumindest den Vorteil, dass die Erwartungen noch relativ schwach sind. Es könnte sich also lohnen, rechtzeitig in das schwarze Gold zu investieren. Ein besonderer Vorteil: Die Aktie ist in der Regel bekannt dafür, großzügige Dividenden auszuschütten -weil das Unternehmen viel Geld verdient.

Die Dividendenrendite ist in „Normaljahren“ recht hoch. Damit dürfte sich ein Rahmen dafür erben, was Sie in den kommenden Jahren erwarten können – wenn die Ölpreise weiter steigen.

Chart über den Kursverlauf inklusive der ausgezahlten Dividenden – Royal Dutch bei Comeback sehr stark…

Quelle: www.finanzen.net, eigene Bearbeitung

Dass der Kurs schnell steigen wird, kann niemand voraussagen. Dass sich jetzt bei steigenden Rohstoff-Chancen neue Möglichkeiten ergeben, liegt fast auf der Hand. Vor allem für Langfristinvestoren ist die Aktie interessant.

Ich wünsche Ihnen das Beste,